Följ våra strategier och portföljer

Köpa aktier är inte enkelt. Spara tid och få inspiration på hur du kan arbeta systematiskt istället för att köpa aktier utan någon plan.

Top Picks Momentum

Aktieportfölj där vi köper vinnare och säljer förlorare.

Värde & Momentum

Aktieportfölj där vi kombinerar faktorerna värde och momentum.

Volatilitet & Kvalité

Aktieportfölj där vi kombinerar faktorerna volatilitet och kvalité.

Allvädersportfölj

Väldiversifierad multi asset-portfölj för att bygga kapital över tid.

Taktisk Diversifiering

Aktiv multi asset-portfölj med dynamiska vikter med hjälp av AI.

Trend & Trade Range

Köp översålda aktier inom ramen för positiv trend.

Trend Following

Färdiga signaler och metoder för positionsstorlekar och riskhantering.

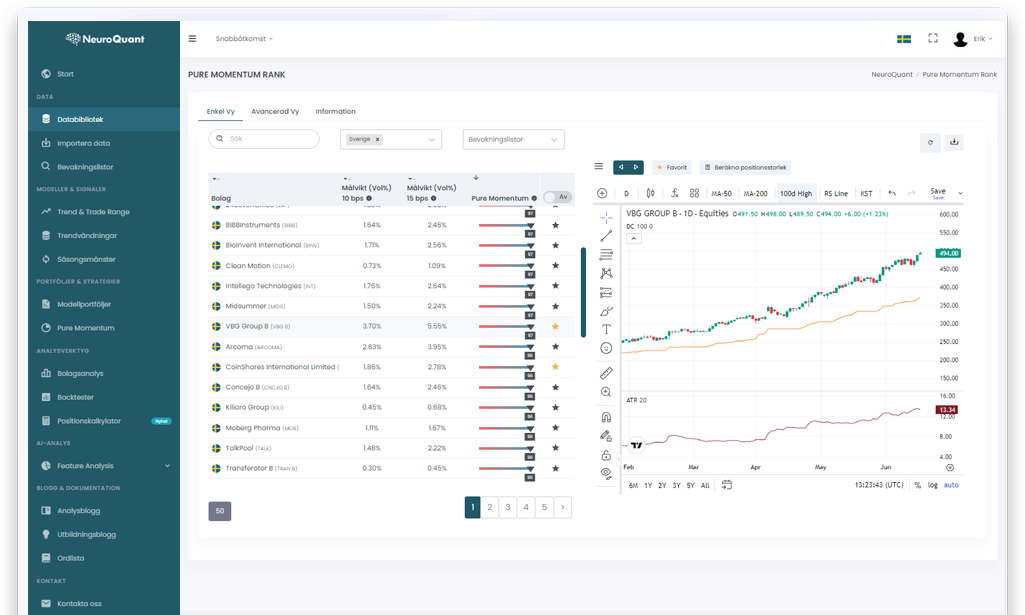

Pure Momentum

Ranking och positionsstorlekar för att bygga egen momentumportfölj.

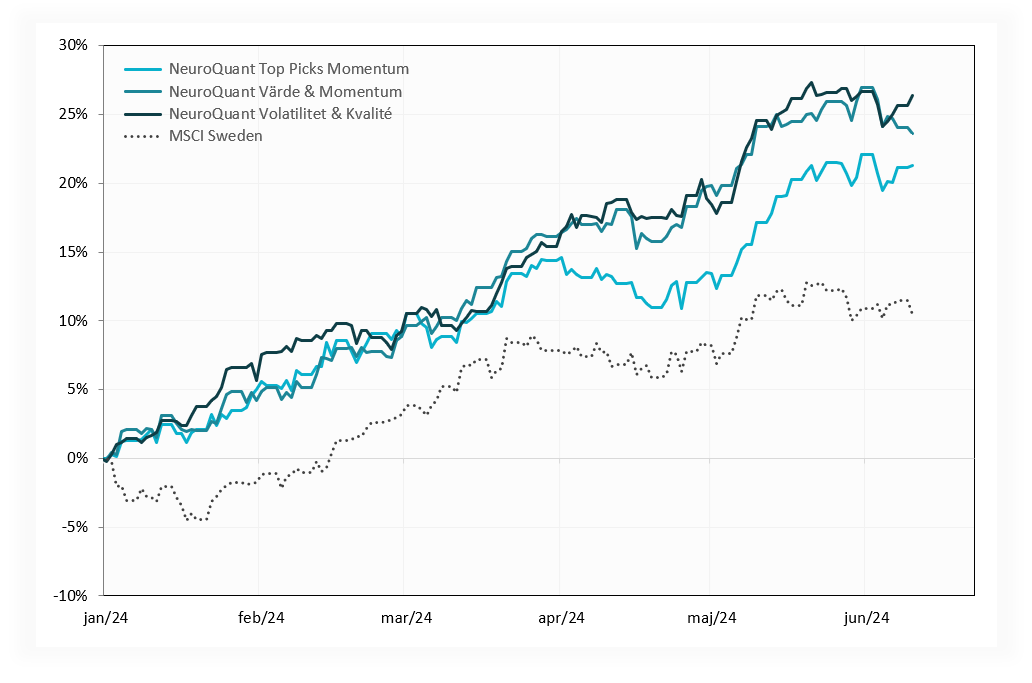

Systematiska aktieportföljer

Slå index med faktorer som fungerar över tid

Vi erbjuder aktieportföljer baserade på faktorer som fungerar väl över tid.

Vi fokuserar på att ta små förluster och rida vinsterna

Vi sprider riskerna genom diversifiering

Vi använder volatilitetsjusterade portföljvikter

Bli kund och få uppdateringar när vi gör förändringar

SYSTEMTISK MOMENTUMSRATEGI

Pure Momentum

Vi rankar bolagen efter momentum och justerar för volatilitet eftersom vi söker lågvolatila upptrender som ofta pågår längre än vi tror.

Stoppa förlorare

Rid vinnare

Volatilitetsjusterade portföljvikter

Överprestera index

Testa kostnadsfritt i 30 dagar

En unik plattform för investerare, traders och professionella marknadsaktörer.

Öppna demokontoVanliga frågor

Systematisk handel bygger på fördefinierade regler för hur vi ska agera, vilket minskar risken för att emotionella beslut påverkar handeln. Reglerna kan testas för att ge oss en uppfattning om hur de har presterat under olika marknadsförhållanden. Genom att agera systematiskt följer vi data istället för vår intuition eller magkänsla.

Beslutsunderlag hämtas från en rad olika influenser. Intuition och erfarenhet används för att navigera på marknaden. Diskretionära aktörer söker ofta spänning och är intresserade av köpsignaler och "case" för snabba pengar. Ofta har man en övertro på sin förmåga att pricka rätt bolag eller tajma toppar och bottnar på marknaden. Om vi endast handlar på känsla och hämtar intryck från en rad olika influenser, kommer resultatet att bli oregelbundet. Det finns risk att vi hoppar mellan olika strategier, agerar impulsivt och ogenomtänkt.

En fördel med att handla systematiskt är att vi kan följa strategier konsekvent utan avvikelser och därmed generera jämnare resultat över tid. Vi strävar efter att vara objektiva och metodiska istället för irrationella spelare som många andra på marknaden. En komplett marknadsaktör vet att det ibland krävs diskretionära beslut, men har lyckats eliminera känslorna från beslutsprocessen.

Kvantitativa strategier är en typ av systematiska strategier som specifikt använder kvantitativa metoder för att fatta investeringsbeslut. Dessa metoder inkluderar statistiska modeller, matematiska algoritmer och datadriven analys.

Nej, våra strategier och modellportföljer ingår i vårt premiumpaket.

Vi gillar alla strategier som fungerar över tid där det finns logiska förklaringar till varför konceptet kommer att fortsätta fungera i framtiden. Bakgrunden till anomalin för momentum är att investerare tenderar att underreagera på positiv information, vilket skapar en drift eller trend. Detta är motsatsen till värde, där investerare tenderar att överreagera på negativ information. Tror man på värde, bör man också tro på momentum. Det som fungerar i marknaden är sällan det som är roligt eller enkelt. De flesta klarar inte av att handla momentum eller trend following. De är mentalt utmanande att ta många små förluster och rida vinnarna. Det är alltid lockande att ta hem vinster istället för att låta dem växa till 'outliers'. Genom att agera systematiskt med robusta signaler och strikt riskhantering kan vi gå emot våra känslor och dra nytta av strategier som fungerar väl över tid.

Pure Momentum är en systematisk momentumstrategi med tydliga regler för köp, sälj och positionsstorlekar. Vår algoritm rankar bolag efter volatilitetsjusterat momentum. Vi söker inte aktier som hastigt stigit mycket på kort tid. Vi söker aktier som handlas i lågvolatila upptrender, då dessa trender ofta pågår längre än vi tror.

Tanken med Allvädersportföljen är att exponera oss mot samtliga makromiljöer. Oavsett om tillväxten stiger eller faller så kommer portföljen klara sig väl och bygga kapital över tid i reala termer med en lägre volatilitet än aktiemarknaden. Aktier, obligationer, råvaror och guld. Vi kan ha portföljen som en grundportfölj i investeringsprocessen och sen lägga på lager med andra strategier med högre risk.

Vi gör förändringar i våra aktieportföljer en gång i månaden. Som premiumkund kan man följa våra förändringar och positionsstorlekar.

Diversifiering är en grundförutsättning för många av våra strategier. Genom att diversifiera sprider vi inte bara risk, utan skapar framför allt exponering mot potentiella outliers som kan bli de stora vinnarna. Attityden till diversifiering skiljer sig avsevärt mellan en värdeinvesterare som Warren Buffett och en systematisk aktör som exempelvis handlar momentum. En värdeinvesterare hittar ett mindre antal bolag att satsa på, medan systematiska strategier liknar Black Jack där vi spelar hundratals händer på kasinot med en liten fördel i varje hand och vill ta många små insatser. Målet är att inte förlora för mycket på varje hand och försöka rida vinsterna. Vi agerar efter regler baserat på de kort vi ser. Vi gör det på vårt sätt, och värdeinvesterare agerar på ett annat sätt.

Vi studerar fundamenta såsom vinstutveckling, lönsamhet och värderingsmultiplar, eftersom förändringar i fundamenta påverkar aktiekursens långsiktiga kurstrend. Vi tar inte hänsyn åsikter eller narrativ om fundamenta. I vissa strategier kombinerar vi fundamenta med prisutveckling, medan vi i andra strategier, såsom momentum och trend, enbart använder prisutveckling. Vi erbjuder t.ex. modellportföljerna Värde & Momentum och Volatiltiet & Kvalité som kombinerar prisutveckling med fundamenta.

Vi använder inte den subjektiva tekniska analysen som många betraktar som teknisk analys, såsom stöd- och motståndsnivåer, formationer, huvud/skuldra-mönster, vågteorier, Gann, magiska siffror osv. Det finns en anledning till att framgångsrika marknadsaktörer ignorerar dessa metoder. Vi fokuserar på sådant som går att kvantifiera.

Vi är konsekventa och använder volatilitetsjusterade portföljvikter. Alla innehav i portföljen ska ha lika teoretisk chans till att påverka portföljen. En aktie som svänger lite har högre vikt jämfört med en aktie som har en hög volatilitet, dvs. svänger mycket.

Strategin bygger på vår tränade maskininlärningsmodell som är optimerad för att prognostisera OMXS30 och några andra större marknader på 1 dags sikt, dvs. från stängning till stängning dagen efter. Modellen är en klass 4 modell, vilket innebär att den beräknar sannolikheten för utvecklingen i respektive klass. Klass 1: <-1.2%, Klass 2: -1.2-till 0%, Klass 3: 0 till +1.2%, Klass 4: mer än >1.2%.

På kort sikt kan allt hända. På längre sikt har 100% aktier bättre förutsättningar att utvecklas bättre än Allvädersportföljen. Tänk på att det är resan till målet som är det viktiga. Om vi tar hänsyn till volatiliteten har Allvädersportföljen en bättre riskjusterad avkastning. Med Allvädersportfölj optimerar vi för överlevnad i stället för avkastning. Vi vill ge oss de bästa förutsättningarna till att vara långsiktiga. Det kommer bli en mindre känslomässig berg- och dalbana än 100% i aktier.

Portföljen har exponering mot råvaror och inflationskyddade obligationer. Se utvecklingen under 2022 där portföljen steg samtidigt som aktiemarknaden föll. För oss är det en självklarhet att ha en exponering mot råvaror. Både via råvaru-ETF:er och guld-ETC.

Senaste blogginläggen

Besök vår blogg för inspiration och lärdom.

Ray Dalio’s All-Weather Portfolio + Momentum

In Blogg, Strategier & portföljer - 3 min read

Viktig insikt för indikatorn andel bolag över MA(200)

In Blogg - 3 min read

Uppdatering: Volatilitet & Kvalité

In Blogg, Strategier & portföljer - 2 min read

Experterna: Så tar du rygg på råvarurallyt

In Blogg, Strategier & portföljer - 2 min read

Veckorapport: Ökad allokering i råvaror

In Blogg, Strategier & portföljer - 2 min read