Momentumportfölj med Risk Parity Sizing

Top Picks är en regelbaserad momentumportfölj där vi systematiskt drar nytta av momentumeffekten tillsammans med fundamentala faktorer.

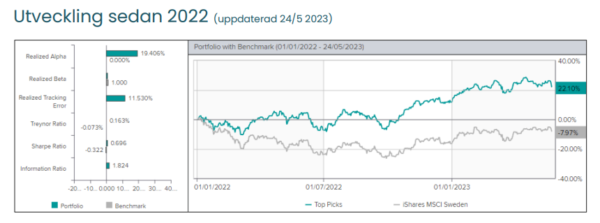

Momentumstrategier kommer inte leverera varje år, men våra studier visar att strategin har historiskt presterat betydligt bättre än index under längre tidsperioder. Vi tolkar därmed momentumstrategier som långsiktiga strategier.

Viktiga faktorer för att slå index över tid med momentum:

- Trendfilter

- Volatiltietsjusterad positionshantering

Faktorer vi tar hänsyn till:

- Momentum: Styrka tenderar att föda styrka då minsta motståndets lag ligger i att förstärka en trend snarare än att agera mot. Vi använder exponentiell regression och justerar för volatilitet. Syftet är att identifiera ”pure momentum” och vi exkluderar aktier som haft stora ”gaps”.

- Vinst: Vi studerar olika nyckeltal och vinstrevideringsmomentum. Det finns studier som visar att analytikernas vinstrevideringar har en påverkan på framtida aktiekursutveckling.

- Kvalité: Vi studerar bolagens marginaler, return on equity, skuldsättning, kvalitet i vinster och utdelning. Under perioder av högre räntor ser vi kvalité och lönsamhet som en viktig faktor.

- Risk: Studier som visar att aktier med låg volatilitet ger högre riskjusterad avkastning över tid. Vi studerar volatilitet på kursutveckling, beta och korrelation mot index.

Vår ranking avgör vilka bolag som tas in i portföljen. Sedan använder vi Risk Parity Sizing för att varje innehav ska ha lika teoretisk chans att påverka portföljutvecklingen. Vi säljer bolag som når stopp loss eller gett signal på vinsthemtagning. Portföljen består av 20-40 aktier med fokus på Sverige. Även nordiska aktier kan inkluderas.

Volatilitetsbaserad positionsstorlek

Volatiltietsjusterad positionsstorlek innebär att alla portföljinnehav har lika teoretisk chans till att påverka portföljutvecklingen. Vi använder något som kallas för Risk Parity Sizing som har visat sig prestera avsevärt bättre än värdeviktat eller likaviktat. Låt oss ta ett exempel. Aktie A har 4 % i ett värdeviktat index och aktie B har 0.01%. Ska vi allokera 4 % i aktie A och 0,01% i aktie B betyder det att aktie A borde vara 400 gånger bättre än aktie B. Värdeviktat fungerar bra för ett index, men det vore inte rationellt att investera efter det. Vad gäller likaviktat vill vi inte att högvolatila aktier ska ha samma vikt som lågvolatila aktier. Många av bolagen vi rankar fram på momentum handlas i lågvolatila upptrender. Risk Parity Scaling låter dessa aktier ha en högre vikt.

Trendfilter för aktiemarknaden

Vi tillämpar ett trendfilter på strategin baserat på 200-dagars glidande medelvärde på Stockholmsbörsen. Varför just MA-200? I detta fall har det ingen betydelse för den långsiktiga utvecklingen. Att försöka optimera efter historisk data kommer inte hjälpa oss. Här är konceptet viktigare än exakt siffror. Våra studier visar att värdet av att undvika större nedgångar är mycket större än nackdelen av att ibland få falska signaler. När index bryter under MA-200 kommer strategin att sluta köpa nya aktier. Kassan kommer att öka eftersom vi säljer aktier som nått stoppar. På detta sätt ”skalar” vi ner portföljen och bygger upp kassa när primärtrenden övergår till negativ. När aktiemarknaden stigit över MA-200 börjar strategin återigen börja köpa trendstarka aktier med bra fundamenta.

Stop loss på portföljinnehav

Om en aktie faller under vår trendnivå i Trend & Trade Range-modellen ändras trenden till neutral. För att trenden ska slå om till negativ och stop loss effektueras krävs att aktien handlas under trendnivån under 2 dagar samtidigt som villkor för volym och volatilitet uppfylls. Vi stämmer av en gång i veckan om stopp loss triggats.

Våra modellportföljer

Förutom Top Picks erbjuder vi modellportföljerna Volatilitet och Kvalité och Värde & Momentum. Bli kund för att få tillgång till dessa och mycket mer!