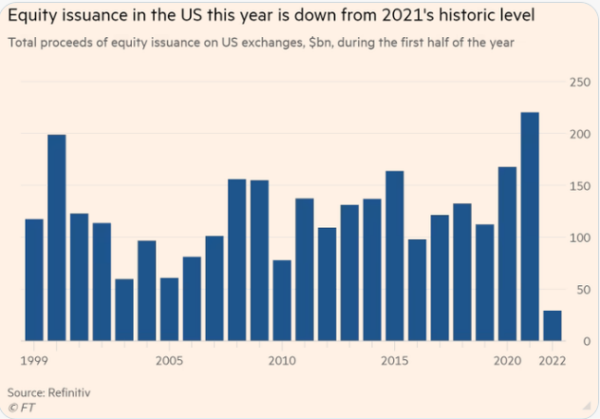

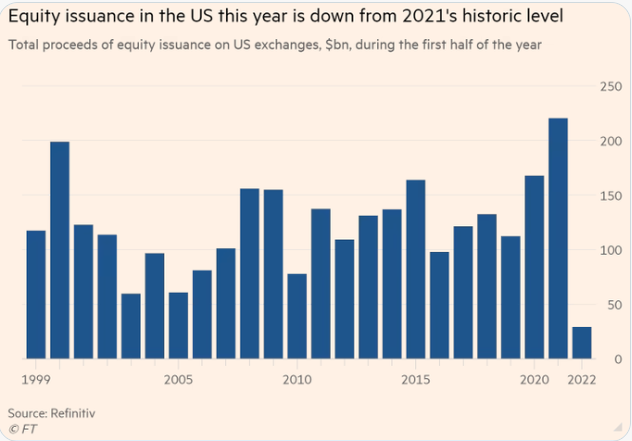

Låg aktivitet på IPO-marknaden i USA

Veckans #TwitterCharts är en sammanställning av grafer vi uppmärksammat på Twitter under veckan. Graferna behöver inte överensstämma med vår vy eller modeller, men kan ge inspiration till idéer eller teman att gräva djupare i.

Låg aktivitet på IPO-marknaden i USA

Idag är förutsättningarna annorlunda än under 2021 som blev ett rekord år för IPOs. Hög inflation, stigande räntor och svagare konjunktur präglar alla marknader. Får vi rätt på våra marknadsregimer, dvs vart vi är i cykeln kommer vi få rätt på mycket annat.

H/F @C_Barraud

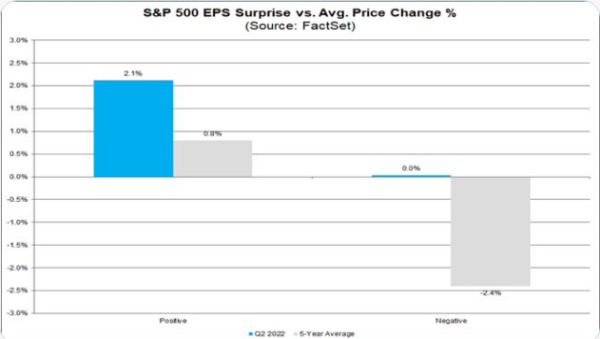

Känner marknaden en lättnad?

Rapportreaktioner för S&P 500-bolagen är bättre är 5-års snittet när det kommer till överraskningar på vinst per aktie. Säger det något om framtiden eller är det endast en funktion av svagt sentiment och positionering?

H/F @ayeshatariq

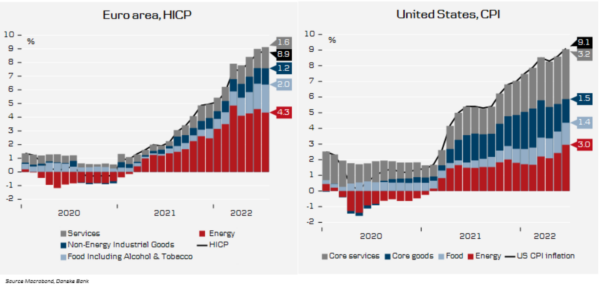

Inflation i Europa vs USA

Inflationen i USA och Euroområdet skiljer sig avsevärt. I USA är den bred medan i Europa är den mer koncentrerad driven av energi. Räcker det endast med åtstramande centralbanker? I Euroområdet kan politiker och energipolitiken ha en betydande roll för inflationen.

H/F @pietphc

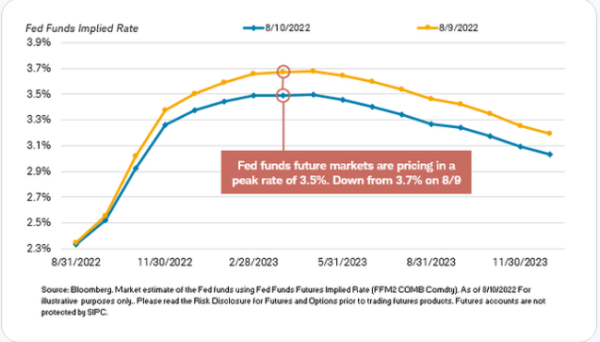

Lägre ränta väntas av marknaden

Inflationen i USA sjönk från 9,1% i årstakt till 8,5%. Efter detta sjönk även förväntningarna på räntehöjningar av FED. Marknaden förväntar sig att räntan toppar vid 3,5% istället för 3,7%. Glöm inte att marknaden sällan får rätt. I början av året var förväntningarna en ekonomisk tillväxt över trend och endast två räntehöjningar under 2022.

H/F @KathyJones

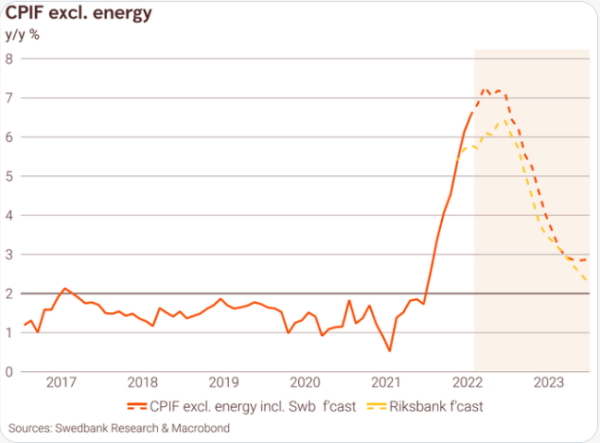

Temporär nedgång i KPIF eller har den toppat?

I Sverige sjönk även KPI till 8,5% från 8,7%. Men kollar vi på KPIF exklusive energi så ökade den. Dock väntas nedgången i inflationen vara temporär då terminspriserna för el i vinter ökat.

H/F @SwedbankMakro

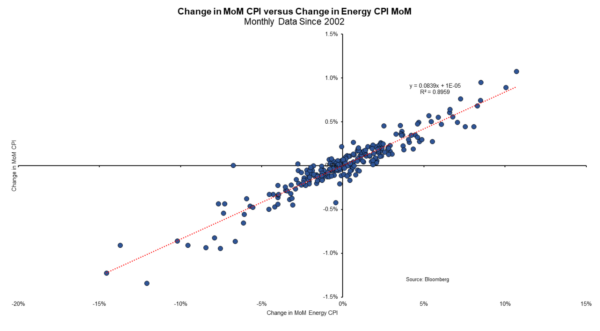

Högt förklaringsvärde mellan energi och KPI

Högt förklaringsvärde i förändringen av energi-KPI på KPI. Data från 2002 ger ett R-squarde värde på 0,9. Detta stödjer även de nedgångar som vi sätt i KPI-siffror under veckan. Det vill säga, mest drivet av en nedgång i energi.

H/F @VincentDeluard

Lyx får inte plats i budgeten

När pengarna räcker till mindre måste man prioritera. Många lyxmärken för klockor och väskor har förlorat 20% till 50% i värde på andrahandsmarknaden i Kina. Inom nationalekonomin definieras en lyxvara vars ROC i efterfrågan är av större magnitud än ROC i inkomster.

H/F @Erik_Hansen

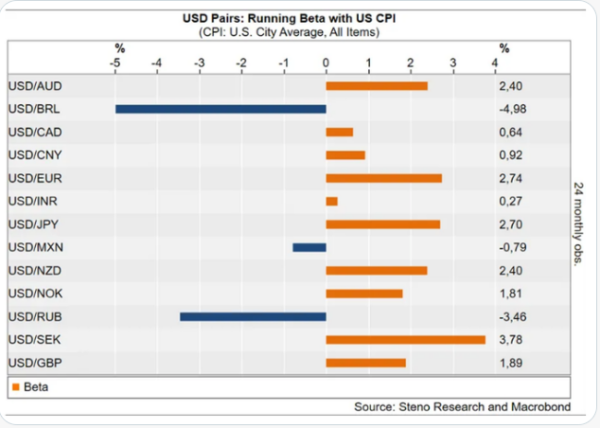

Dollarns relation med KPI

Majoriteten av USD-paren har ett positivt betavärde med KPI. När KPI ökar brukar även centralbankerna höja räntan, vilket ökar efterfrågan på valutan och i sin tur priset. I vår Multi-Asset Portfolio har vi en exponering mot dollarn.

H/F @AndreasSteno

Immateriella tillgångar VS materiella tillgångar

Intressant observation! Marknadsvärdet i S&P500 uppdelat på immateriella och materiella tillgångar. Idag är uppdelningen 10% materiella och 90% immateriella. Stor skillnad från 1975 då 83% var materiella och 17% var immateriella. Hur påverkar detta ”säkerheten” i värdet hos aktier? Mer volatilt?

H/F @MacroAlf

Börssnack är tillbaka!

Till sist vill vi påminna om att Börssnack med vår marknadsstrateg Erik Hansén och Jonas Olavi är tillbaka. I avsnittet gästar Andreas Brock och Henrik Milton. Det pratas process, bolagsanalys och bolagscase.

H/F @Erik_Hansen